Entro il 28 febbraio scade l'invio della Dichiarazione IVA 2025 per i contribuenti che vogliono evitare l'invio della comunicazione LIPE del 4° trimestre 2024.

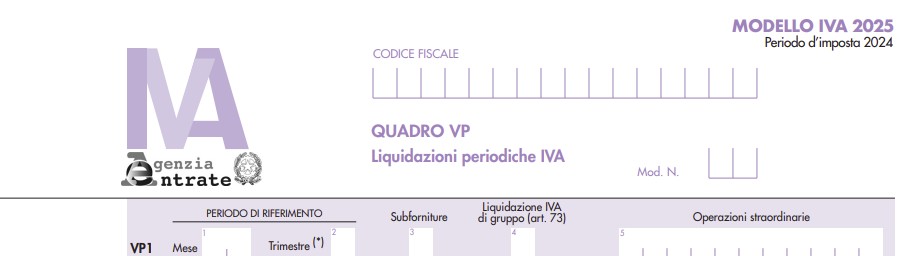

Tali soggetti possono effettuare la presentazione del modello Iva 2025 entro appunto la fine di febbraio includendo a tal proposito il Quadro VP.

Ricordiamo che la dichiarazione IVA 2025 per il periodo di imposta 2024 deve essere presentata, in via generale, per tutti i soggetti obbligati, entro il 30 aprile 2025: scarica qui Modello IVA e istruzioni 2025.

Dichiarazione IVA 2025: la LIPE 4° TRIM nel quadro VP

La Dichiarazione IVA 2025 anno d'imposta 2024, va inviata tramite il relativo modello predisposto dalle Entrate entro il 30 aprile prossimo, esclusivamente per via telematica, con le seguenti modalità:

- a) direttamente dal dichiarante;

- b) tramite un intermediario;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo, ai sensi dell’art. 3, comma 2-bis del d.P.R. 22 luglio 1998, n. 322.

Attenzione al fatto che, tale scadenza è abbreviata in una particolare ipotesi, ossia per i soggetti che intendono "evitare" la LIPE del 4° trimestre.

I contribuenti che intendono includere nella Dichiarazione IVA anche la LIPE, devono compilare anche il Quadro VP del Modello IVA 2025 che appunto ha lo stesso contenuto della LIPE, salvo alcuni dettagli. In caso di errore è comunque possibile presentare una dichiarazione correttiva nei termini.

Il Quadro VP del Modello IVA 2025 è riservato ai contribuenti che intendono avvalersi della facoltà prevista dall’articolo 21-bis del decreto-legge n. 78 del 2010, come modificato dall’articolo 12-quater del decreto-legge n. 34 del 2019, di comunicare con la dichiarazione annuale i dati contabili riepilogativi delle liquidazioni periodiche relative al quarto trimestre.

Il Quadro VP, pertanto, non può essere compilato qualora la dichiarazione sia presentata successivamente a tale termine.

Qualora il contribuente intenda inviare, integrare o correggere i dati omessi, incompleti o errati occorre compilare:

- il quadro VP, se la dichiarazione è presentata entro febbraio (in tal caso, non va compilato il quadro VH o il quadro VV in assenza di dati da inviare, integrare o correggere relativamente ai trimestri precedenti al quarto);

- il quadro VH (o VV), se la dichiarazione è presentata oltre febbraio.

In linea generale, per le modalità di compilazione del quadro e per l’individuazione dei dati da indicare nei righi che lo compongono si fa rinvio alle istruzioni per la compilazione del modello di Comunicazione liquidazioni periodiche IVA. Si evidenzia che nel 2024 il Modello LIPE è stato aggiornato, leggi anche Modello LIPE: la nuova soglia dei 100 euro.

Per quanto riguarda, invece, la compilazione dei campi 4 e 5 del rigo VP1 si precisa che:

- la casella del campo 4 deve essere barrata se i dati indicati nel quadro si riferiscono alla liquidazione dell’IVA per l’intero gruppo di cui all’articolo 73;

- il campo 5 deve essere compilato esclusivamente nei casi di operazioni straordinarie ovvero trasformazioni sostanziali soggettive avvenute nel corso dell’anno indicando la partita IVA del soggetto trasformato (società incorporata, scissa, soggetto conferente o cedente l’azienda, ecc.) nel modulo (o nei moduli) utilizzato per indicare i dati relativi all’attività da quest’ultimo svolta.

Si evidenzia che la compilazione di più moduli a causa della presenza di più quadri VP non modifica il numero di moduli di cui si compone la dichiarazione da indicare sul frontespizio.

Può essere utile evidenziare che la LIPE e sempre esclusa nel regime forfetario. Inoltre, l’adozione dello speciale regime, infatti, esclude l’adempimento anche qualora tali soggetti abbiano effettuato operazioni passive sottoposte al meccanismo del reverse charge per cui sono debitori dell’imposta.

A tal proposito la recente Circolare n 32/2023 delle Entrate ha chiarito che non deve essere presentato il modello LIPE “per indicare l’IVA a debito derivante dalle operazioni in reverse-charge effettuate in costanza di regime forfetario”.

Per sforamento del limite previsto per avvalersi del regime forfettario e conseguente uscita in corso d'anno dallo stesso la comunicazione delle liquidazioni periodiche è dovuta a partire dalla prima operazione in virtù della quale si è verificata l’uscita dal regime, con conseguente applicazione delle regole ordinarie in materia di IVA.

Infine per un riepilogo delle novità IVA di quest'anno leggi anche: Dichiarazione IVA 2025: si parte il 1° febbraio