In tema di società, la trasparenza fiscale è il regime naturale di traslazione del reddito, da imputare direttamente in capo ai soci, tipico delle società di persone.

Il reddito realizzato dalla società è imputato a ciascun socio in proporzione alla quota di partecipazione agli utili, a prescindere dalla concreta percezione.

In talune specifiche situazioni e con specifiche modalità, il regime di trasparenza fiscale può essere applicato anche dalle società di capitali, in base alle previsioni degli articoli 115 e 116 del TUIR; per quanto riguarda le modalità d’esercizio dell’opzione la prassi di riferimento è quella contenuta nella Circolare dell’Agenzia delle Entrate numero 49/E del 2004.

Per le società di capitali, l’esercizio della trasparenza fiscale è opzionale, e richiede determinate condizioni affinché possa essere esercitata.

L’opzione ha validità triennale e si intende tacitamente e automaticamente rinnovata al termine di ogni triennio, salvo revoca, che invece deve essere esplicita.

In base alle previsioni del TUIR, sono due le situazioni che permettono l’accesso al regime, da parte delle società di capitali, ed entrambe riguardano la composizione della compagne sociale:

- i soci devono essere tutti altre società di capitali;

- i soci devono essere tutti persone fisiche e la società deve essere a ristretta base societaria.

Per il primo caso, disciplinato dall’articolo 115 del TUIR, non sono richieste particolari condizioni, in quanto si realizza una situazione di fondamentale neutralità fiscale.

Per il secondo caso, invece, l’articolo 116 del TUIR, che lo disciplina, richiede espresse condizioni:

- i soci devono essere tutti persone fisiche;

- il numero dei soci non deve essere di numero superiore a 10;

- i ricavi della società, del periodo di imposta precedente a quello d’esercizio dell’opzione, non devono essere superiori alle soglie previste per l’applicazione degli indici statistici che oggi sono chiamati ISA (attualmente pari a 5.164.569 euro).

Ai fini del requisito dei ricavi va tenuto conto anche degli eventuali maggiori ricavi dichiarati per l’eventuale adeguamento della società agli ISA, dato che la questione ha valenza prettamente fiscale.

Le società neo-costituite, in assenza di un valore di riferimento, possono accedere al regime, fermo restando la decadenza all’eventuale perdita delle condizioni richieste.

In considerazione del fatto che la trasparenza fiscale è una condizione tributaria che condiziona la situazione fiscale dei soci della società, più che della società stessa, la volontà ad esercitare l’opzione da parte di tutti i soci rappresenta una condizione fondamentale per l’accesso al regime. Tale volontà deve essere espressa esplicitamente, con raccomandata (o tramite posta elettronica certificata, che è un equivalente), all’infuori dall’assemblea (dato che rappresenta una scelta estranea alla sfera civilistica), prima del 30 novembre 2021 (data di scadenza dell’invio del modello Redditi SC 2021) ed in ogni caso prima dell’invio della dichiarazione con cui si esercita l’opzione; l’acquisizione del consenso da parte dei soci, in altre parole, deve essere preventivo e dimostrabile.

Fa eccezione il caso dell’unico socio di società unipersonale, il cui consenso può essere acquisito con formalità meno rigide.

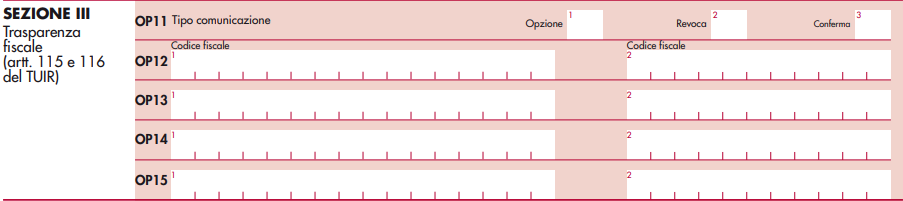

Con la compilazione della Sezione III del quadro OP del modello Redditi SC 2021 si esercita l’opzione per il triennio 2021-2023, essendo esclusa la possibilità di esercizio per comportamento concludente.

Il primo ad essere interessato è il rigo OP11, dove sono presenti tre caselle:

- opzione: da barrare per l’esercizio dell’opzione;

- revoca: da barrare per la revoca dell’opzione;

- conferma: da barrare per la conferma dell’opzione in caso di fusione o di scissione societaria.

Il rigo OP12 e i successivi sono destinati a raccogliere i codici fiscali di ognuno dei soci partecipanti alla compagine sociale (e quindi al regime di trasparenza), un rigo per ogni socio; facendo attenzione al fatto che il codice fiscale dovrà essere indicato:

- al campo 1 in caso di persone fisiche, per la situazione di trasparenza per ristrettezza della base societaria, ex articolo 116 TUIR;

- al campo 2 in caso di società di capitali, per il caso in cui tutti i soci siano altre società di capitali, ex articolo 115 TUIR.

La Sezione III del quadro OP del modello Redditi SC 2021 è destinato a raccogliere solo i casi di esercizio dell’opzione, della revoca o della conferma; per il differente caso della variazione della compagine sociale o di una qualsiasi fattispecie capace di causare la perdita dell’efficacia dell’opzione precedentemente esercitata sul modello Redditi, la società, entro 30 giorni dall’evento che ha causato la decadenza dell’opzione, dovrà darne comunicazione all’Agenzia delle Entrate tramite la Sezione III del modello “Comunicazioni per i regimi di Tonnage tax, consolidato, trasparenza e per l'opzione IRAP”.

Qui, sul rigo CR8, in colonna 1 sarà indicato il codice 1 per comunicare la perdita di efficacia dell’opzione, e in colonna 2 la data dell’evento che l’ha causata.

Sul rigo CR9 e successivi saranno esposti i codici fiscali degli interessati, con la medesime differenziazione già vista per il rigo OP12 del modello Redditi SC.