Il modello 730 è quel particolare modello dichiarativo dedicato per lo più a dipendenti e pensionati, uniti dal fatto che la liquidazione delle imposte di norma avviene per il tramite del sostituto d’imposta.

Il modello 730, in un certo qual modo costituisce un modello dichiarativo semplificato rispetto al modello Redditi PF, dedicato alla generalità dei contribuenti.

Così il modello 730 non è egualmente completo come il modello Redditi PF, infatti alcuni quadri di questa dichiarazione, come ad esempio il quadro RT (dedicato alle plusvalenze di natura finanziaria e ad altri redditi similari), non trovano spazio nel modello semplificato.

In conseguenza di ciò, i dipendenti e i pensionati, percettori di questa tipologia di redditi, che vogliono utilizzare per la propria dichiarazione il modello 730, sono costretti ad integrare quest’ultimo con i quadri mancanti. Per un approfondimento delle modalità di integrazione si può leggere l’articolo: L’integrazione del 730 con i quadri RM RT RW del modello Redditi PF.

Fino all’anno scorso anche le informazioni richieste dal quadro RW del modello Redditi PF dovevano essere trasmesse con le medesime modalità integrative. Da quest’anno il modello 730 presenta il nuovo quadro W, attraverso il quale il contribuente può trasmettere le informazioni richieste ai fini del monitoraggio fiscale e, se dovute, liquidare le imposte collegate.

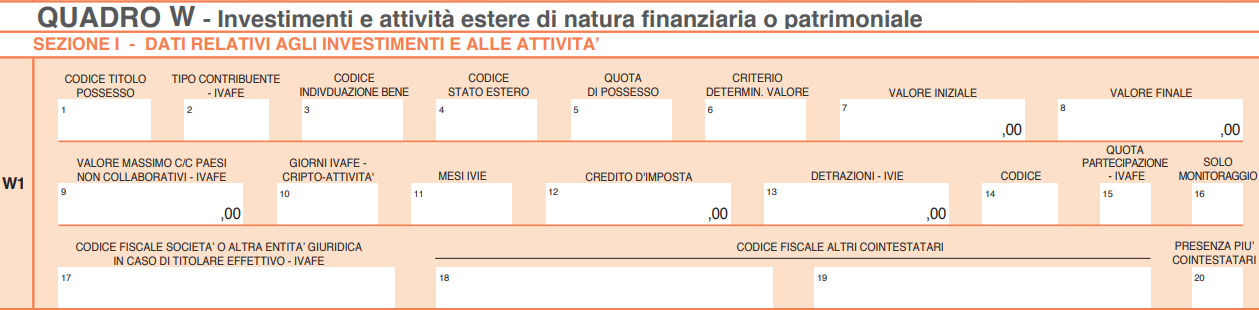

Il nuovo quadro W del modello 730

Secondo le istruzioni fornite dall’Agenzia delle Entrate, attraverso il nuovo quadro W del modello 730 il contribuente dichiara ai fini del monitoraggio fiscale:

- investimenti immobiliari esteri;

- attività estere di natura finanziaria;

- “le cripto-attività detenute attraverso portafogli, conti digitali o altri sistemi di archiviazione o conservazione”.

Attraverso il quadro il contribuente dichiara il valore degli investimenti o delle attività detenute, anche nel caso in cui abbia disinvestito durante il periodo di imposta.

Tuttavia, gli obblighi legati all’elaborazione del quadro W non si esauriscono con gli obblighi informativi derivanti dal monitoraggio fiscale, in quanto, attraverso il medesimo quadro è possibile liquidare le imposte collegate agli investimenti e alle attività di cui sopra:

- IVIE, acronimo di Imposta sul valore degli immobili situati all'estero;

- IVAFE, acronimo di Imposta sul valore delle attività finanziarie detenute all'estero;

- Imposta sul valore delle cripto-attività.

Va ricordato che l’obbligo di monitoraggio fiscale “non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro, ma il quadro W va compilato anche in tali casi qualora sia dovuta l’IVAFE”, e che “il quadro W non va compilato per le attività finanziarie e patrimoniali affidate in gestione o in amministrazione agli intermediari residenti”.

Il monitoraggio fiscale riguarda anche le persone fisiche che risultano essere i “titolare effettivi” di questo tipo di attività ai fini della normativa antiriciclaggio, pur non essendo necessariamente i possessori diretti.

Monitoraggio fiscale

Sia ai fini del monitoraggio fiscale che della liquidazione delle imposte dovute, il contribuente deve compilare il rigo W1 e successivi, uno per ogni investimento, o attività, detenuto all’estero.

Nel caso in cui non siano dovute le imposte di cui sopra, la compilazione del quadro avverrà al solo fine di monitoraggio fiscale, e il contribuente dovrà barrare la casella contenuta in colonna 16 “Solo monitoraggio”. Tale valutazione è da effettuarsi per ogni investimento o attività, e quindi per ogni rigo della dichiarazione.

La compilazione specifica del quadro dipende dalla natura dell’investimento o dell’attività da dichiarare; tuttavia, in linea generale è possibile ricordare:

- che gli investimenti o le attività devono essere dichiarate anche quando dismesse durante il periodo d’imposta in dichiarazione;

- che “per gli importi in valuta estera il contribuente deve indicare il controvalore in euro utilizzando il cambio indicato nel provvedimento del Direttore dell’Agenzia emanato ai fini dell’individuazione dei cambi medi mensili agli effetti delle norme contenute nei titoli I e II del Tuir”;

- e che “gli obblighi dichiarativi non sussistono per gli immobili situati all’estero per i quali non siano intervenute variazioni nel corso del periodo d’imposta, fatti salvi i versamenti dovuti relativi all’IVIE”.

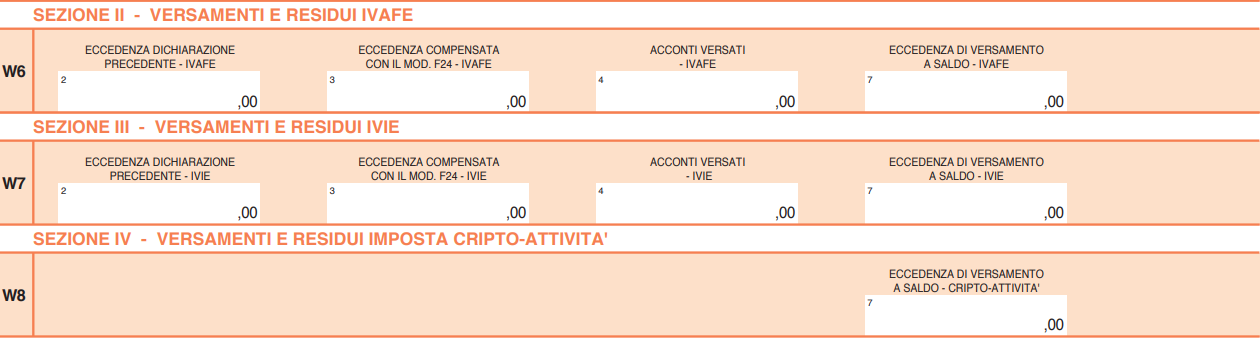

La liquidazione delle imposte

Come anticipato, attraverso il quadro W è possibile anche liquidare le imposte collegate agli investimenti e alle attività detenute all’estero:

- Sezione II – rigo W6: IVAFE (Imposta sul valore delle attività finanziarie detenute all'estero)

- Sezione III – rigo W7: IVIE (Imposta sul valore degli immobili situati all'estero)

- Sezione IV – rigo W8: Imposta sul valore delle cripto-attività.

Il meccanismo di liquidazione delle imposte dovute si basa sul calcolo dell’importo dovuto, da cui dovranno essere decurtati eventuali acconti versati ed eccedenze derivanti dalla precedente dichiarazione, per ottenere il netto dovuto.